贵人鸟被指“圈钱” 招股说明选择性披露

香港联交所挂牌的内地体育运动品牌,2011年集体遭遇滑铁卢,相关上市公司股价也基本处于历史比较低位置。 然而令人意外的是,准备上市融资的内地三线体育品牌“贵人鸟”却亮出了一份靓丽的招股说明书。

大量关店、业绩增速滑坡、遭受投行评级降低……

香港联交所挂牌的内地体育运动品牌,2011年集体遭遇滑铁卢,相关上市公司股价也基本处于历史比较低位置。

然而令人意外的是,准备上市融资的内地三线体育品牌“贵人鸟”却亮出了一份靓丽的招股说明书。

在招股说明书中,贵人鸟对行业前景描述充满溢美之辞,以李宁、安踏等公司2010年之前的业绩表现佐证行业增长潜力,但却对2011年内地体育品牌全行业低迷的现状只字未提。

全行业陷入窘境,贵人鸟却能独善其身,业内人士大呼看不懂。

业绩蹊跷大增

意欲A股市场登陆的贵人鸟带来了一份异常靓丽的招股说明书。贵人鸟招股说明书披露,2011年总营业收入达到26.49亿元,2010年同期的业绩仅为15.35亿元。

按照监管层的相关信息披露规则,在招股说明书比较显著位置,应该首先对拟上市公司可能面临的风险对投资者进行明确提示。贵人鸟招股书显示只有四大风险:应收账款风险,所得税优惠到期风险,经销商模式风险以及原材料、劳动力成本上升风险。

然而在业内人士眼中,贵人鸟面临的比较大风险是全行业衰退带来的系统性风险。

一位不愿透露姓名的券商研究员告诉记者,经过前三年的快速扩张,各体育品牌基本进入了发展瓶颈期。2008年奥运会后,体育品牌在内地的扩张明显提速,开店战略带来的规模效益已经完成了充分的业绩释放。

去年下半年以来,体育运动品牌的行业环境越发窘迫。香港上市公司匹克在其财报中披露,2011年第四季度,公司同店销售增长仅为1.7%,远低于前三季度的水平。有投行预测,匹克2011年的积压库存比较快也要到2012年四季度才能消化完成。

同时,去年内地体育品牌中表现相对较好的特步也遭遇了投行的降级。招商证券(香港)认为,今年特步业绩将出现大幅放缓,同时公司将继续维持缓慢开店策略,2012年净利润将下降0.6%。招商证券给出特步弱于大势的评级。

行业龙头业绩表现低迷不振,而意欲A股市场登陆的贵人鸟却带来了一份异常靓丽的招股说明书。

贵人鸟招股说明书披露,2011年总营业收入达到26.49亿元,2010年同期的业绩仅为15.35亿元。行业内众多知名企业的表现却远不如贵人鸟抓眼球,同期特步应收从44.58亿元增至55.48亿元,361度从43.31亿元增至54.62亿元。

记者查阅大量港股相关体育用品类上市公司研报后发现,境内外投行对该行业2012年前景预期普遍悲观,特步、安踏等上市公司遭遇评级下调。

上述研究员告诉记者,贵人鸟与李宁、安踏等品牌相接近,贵人鸟逆行业高增长与行业现状显得格格不入。

耐人寻味的是,在贵人鸟招股说明书中,对李宁、安踏、特步等香港上市公司的数据均截至2010年,上述公司均体现连续增长态势。然而,针对行业形势比较为严峻的2011年,贵人鸟却只字不提,不但对于竞争对手的滑坡态势没有丝毫描述,反而继续对行业前景大肆正面渲染。

资深投资人士指出,贵人鸟在其招股说明书中信息披露有选择性倾向和误导性陈述嫌疑,《上市公司信息披露管理办法》规定:信息披露义务人应当真实、准确、完整、及时地披露信息,不得有虚假记载、误导性陈述或者重大遗漏。

“大佬”关店“小鸟”圈钱

贵人鸟关店比例的提高,一方面体现了公司开店速率的放缓,另一方面也预示着过去两年快速扩张的店面陆续进入淘汰期。

根据招股说明书披露的募股资金投向,总计8.8亿元的募集资金中,5.5亿元将投向新开店面建设,1.8亿元扩建鞋生产基地产能,研发项目合计不足1500万元。预计新开店铺资金投向将超过60%,如果将补充流动资金计算在内,IPO完成后店面资金投资比例将接近80%。

与贵人鸟几乎同时公告登陆A股市场的乔丹体育,则把IPO募股资金的投资重点放在了产能扩张上。乔丹体育招股说明提示,公司预计募集资金12亿元,直营店建设约4.6亿元,鞋生产基地项目4.9亿元,开店资金投向不足募股资金的一半。

经过去年一年的阵痛,安踏、匹克、361度等品牌纷纷放缓了开店速率。

“体育品牌现在太不好做了,老店还可以,新店难赚钱。”某知名体育品牌北京大区销售区长刘科告诉记者,今年在北京新开的几家店都在亏损状态,现在核心商圈的铺店工作已经基本完成,只能向周边新开商场进行店面扩张,他们在清河地区、朝阳路地区的两家商场新开的店,租金与市内商圈接近,客流量却少得多。

李宁经过多年的运作,目前全部店面水平控制在7000家,安踏水平与李宁基本接近,其他品牌总店面在5000~7000家不等。刘科认为,主流品牌已经基本完成了对国内一二线城市的覆盖,贵人鸟在一二线城市单店规模、盈利能力上与其他品牌存在明显差距,公司着力打造的三四线城市,能否获得足够的盈利很值得怀疑。

刘科告诉记者,贵人鸟产品相对其他品牌较为低端,产品售价也定得较低,按照行业一般模式,经销商拿货基本为4折,低端品牌的零售折扣力度往往比较大,经销商的利润会受到一定侵蚀。

“行业经销商一旦进货量下降,对企业业绩造成的侵蚀相当大。”刘科表示,大品牌比如阿迪达斯、李宁把全部代理权交给百丽国际等著名渠道品牌,对产品消化能力比较有保障,像贵人鸟这样的品牌,对经销商依赖严重,去年下半年各品牌的订货会普遍不够理想。市场形势不好,经销商会迅速降低进货量,小品牌的抗风险能力远较大品牌低。

虽然贵人鸟把IPO投向重点放在了开店上,近几年公司的关店比率也呈提高趋势。2009年贵人鸟开店969家、关店80家,关店比8%;2010年新开2070家、关店161家,约为8%;2011年新开店铺1190家,关店达到了202家,关店比飙升到了17%。

前述分析师告诉记者,服装鞋帽类企业都会维持一个正常的关店比例,淘汰掉盈利不佳的门店,提升整体盈利水平。一般来说,关店比维持在10%比较合理,新开店面经过2年左右的运作,依然不能够达到理想盈利,就会采取关店。贵人鸟关店比例的提高,一方面体现了公司开店速率的放缓,另一方面也预示着过去两年快速扩张的店面陆续进入淘汰期。今年行业形势较去年继续恶化,预计贵人鸟的关店比例有可能创出新高。

业内人士指出,贵人鸟正面临着巨大的关店风险,却以开店作为上市融资的主要项目,这不能不让人怀疑其圈钱的目的。

行业潜规则:上市前冲量

一位研究员告诉记者,“作为一家运动品牌企业,贵人鸟旗下存在大量代理商、加盟商、加盟店,复杂的财务往来,也提供了修饰业绩的可能。”

相对于竞争对手李宁、安踏、361度、鸿星尔克选择港股上市,贵人鸟选择登陆A股市场则更耐人寻味。

有投行人士对记者表示,“李宁、安踏等公司大多有外资股东驻扎其中,选择香港上市既可以提高品牌影响力,也可以为外资股东套现提供便利通道。贵人鸟选择A股市场,主要还是出于融资额的考虑,A股主板整体市盈率水平较香港依然偏高,李宁、安踏等品牌市盈率维持在10倍以内,而贵人鸟登陆A股以目前的市场状况,可以获得超过20倍的溢价认购,融资总额较香港高得多。”

“同时在港股市场,内地体育品牌的市场前景不妙,特步、361度等公司的股价基本处于历史比较低位置,贵人鸟能否获得足额认购恐怕都是个问题。”上述投行人士进一步表示。

值得关注的是,作为一家劳动力密集型的上市公司,税收政策对公司业绩影响巨大。

资料显示,贵人鸟属于外商投资企业,2008年起开始享受国家“两免三减半”的税收优惠。然而,贵人鸟的税收优惠期到2013年即将面临终止,公司招股说明书披露,届时如果国家没有其他新的税收优惠政策出台,贵人鸟的所得税税率将升至25%。

根据贵人鸟招股说明书披露的信息,2009年至2011年,所得税优惠占净利润比例分别达到30.46%、14.85%和10.36%,如果2013年后税收优惠被彻底取消,对公司业绩的稀释作用不言而喻。贵人鸟也承认,税收优惠取消将会对公司的税后利润产生不利影响。

2012年,体育品牌面临严峻考验,贵人鸟完成IPO招股后,能否继续保持高增长要打个大大的问号。一旦公司增速下滑,同时税收优惠再遭取消,贵人鸟业绩难免变脸。

某著名券商纺织品行业研究员告诉记者,服装鞋帽类上市公司上市之前大多有一个集中冲量的过程,所谓集中冲量是指上市公司快速扩张产能,同时铺店到货,体现在财务报表中,公司的业绩可能非常好。但是,集中“冲量”也带来了巨大的库存压力,一家A股已经挂牌的女鞋品牌股票,上市近3年时间依然没有完成对上市前冲量的有效消化,同时拖累公司业绩增速水平下滑。

同时,上述研究员告诉记者,作为一家运动品牌企业,旗下存在大量代理商、加盟商、加盟店,复杂的财务往来,也提供了修饰业绩的可能。记者就上述问题致电贵人鸟证券事务部,相关人员以董秘联系不上为由拒绝了记者的采访。

经过多次联系,一位贵人鸟相关人士做出回应,“贵人鸟不存在修饰业绩的问题,公司与旗下加盟商、店面的财务往来均符合规定。”该人士还表示对所谓上市“冲量”并不知情,公司一切正常。

在2011年全行业低迷的背景下,贵人鸟业绩“一切如常”,让投资者越发担忧上市后的“不如常”。

来源自品牌网 转载请注明出处

贵人鸟业绩披露 大秀“变脸”

每到业绩披露时,总有一批上市不久的公司大秀业绩变脸,而保荐机构荐而不保,也常被列入不受信任的黑名单。近日,贵人鸟披露了2013年年...

贵人鸟品牌故事

拥有20多年创业历史的贵人鸟运动鞋品牌,是为数不多的完整地经历了中国运动品牌从无到有的体育用品公司。那么,贵人鸟品牌都有着什么故...

贵人鸟新增资产被冻结 背后真相是什么

就在昨日,运动休闲品牌贵人鸟发布公告,称贵人鸟通过自查持有的资产状态,得知新增部分房产及土地存在被冻结的情况。是什么原因被冻结?既预计新增被冻结的资产大约1.05亿元,是占公司最近一期经审计资产总额的2.21%。

玩体育不玩电商?贵人鸟现金流量净额同比倍减

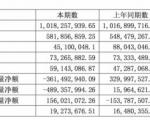

8月24日消息,获悉,贵人鸟股份有限公司于近日发布2016年半年度报告。报告称,上半年贵人鸟营业收入约为10.18亿元,比上年同期增长0.13%。经营活动产生的现金流量净额约为-3.61亿元,同比减少209.54%。